美国通胀:谁家欢喜谁家忧

迈克尔·罗伯茨

在美国和其他正在复苏的资本主义经济体中,目前通胀加速可能是一个问题,它肯定会影响劳动力收入的任何复苏;但对于资本主义来说,盈利能力才是真正的基准,这个能力一方面会受到工资上涨的打击,另一方面也会受到利息上涨的影响。如果是这样,那就是新一轮暴跌的基础。

商品和服务价格上涨是好消息还是坏消息,取决于你与生产资料的关系。对于劳动者来说,他们没有生产资料的所有权,只能靠出卖劳动力谋生,通货膨胀不是什么好消息,因为它导致生活必需品价格上涨,侵蚀了劳动者的实际收入。

当前,随着主要经济体走出新冠大流行的低迷期,雇主们越来越抱怨他们无法让员工重返低薪的休闲、酒店和其他服务行业工作。雇主们被迫提高工资,以吸引人们重返那些较差的工作岗位,这些岗位工作满意度低、工作条件差、没有工会、没有病假工资、没有假期工资等。

对于以前处于最低工资水平甚至低于最低工资水平的工人来说,加薪的前景对他们来说似乎是个好消息。但是,如果食品和其他必需品的价格同时开始急剧上涨,那么更高的工资就是一种货币或价格幻觉。现实就是如此。5月份美国官方通胀率达到5%。这是自2008年8月以来的最高数值。这在英国和欧洲都是一样的。尽管那里的通货膨胀率每年只有2%左右,但这个通胀率是七年来的最高水平。

该通胀率部分是“基数效应”的结果,即在新冠大流行期间通胀率急剧下降,而在过去几个月,价格刚刚反弹。但这也是以下原因导致的结果:全球大宗商品生产缓慢恢复所导致的大宗商品(农产品、金属和能源)价格大幅上涨,以及封锁和行动限制导致的国际贸易“供应链”部分崩溃。实际上,供应存在“瓶颈”,难以满足不断增长的消费者和生产者需求。这正在推高物价通胀率。

通货膨胀对劳动力来说可能是坏消息,但“温和”的通货膨胀对资本来说并不是坏消息。公司喜欢轻微的通货膨胀,因为这给了他们一些提高价格的余地,以在与其他公司的竞争中维持盈利能力。但资本不喜欢的是加速的通货膨胀。这带来了许多问题。原材料价格变得无法控制,员工开始要求涨薪,并且存在利率开始上升的严重风险,借贷成本将会更高。因此,对于资本家来说,物价上涨不是问题,他们讨厌加速通胀可能带来的两件事:工资上涨和利率上涨。前者直接吞噬了底层的利润,后者推高借款成本,从而从顶层抽走了利润。

现在凯恩斯主义者认为,工资上涨对所有人,工人和资本家都是好消息,因为更高的工资将促进“有效需求”,并推动经济发展。但他们也暗示资本家不必担心更高的工资,因为如果“工资推动”通胀随之而来(即资本家提高价格以应对工资上涨),工人用一只手获得的东西,最终将在另一只手中失去——资本的盈利能力将得以保留。这种迂回的论证让凯恩斯主义理论声称工资上涨是好的,不会伤害资本家——但在论证的最后,我们发现是劳动者失去了,或至少没有得到任何好处。

然而,正如马克思在与工会主义者托马斯·韦斯顿关于工资是否会导致物价上涨的著名辩论中所解释的那样,这种论点确实是反劳工的,工人不应上当。此外,在其他条件相同的情况下,工资上涨意味着利润降低,而不是价格上涨。这就是为什么资本家不顾凯恩斯主义的呼吁而坚决反对工资上涨的原因。

你看,决定投资和生产的是盈利能力,而不是“有效需求”。……正如马克思所说,工资是资本主义生产的因变量而不是决定因素:“积累率是自变量,而不是因变量;工资率是从属变量,而不是自变量”,并且“(t)工资的上涨(……)被限制在这样的限度内:不仅要保持资本主义制度基础完好无损,而且确保其在渐进规模上的再生产。……换句话说,工资上涨不能上升到严重威胁利润的地步。如果这种情况真的发生,政府将通过所谓的“收入政策”进行干预以控制工资,并征税以减少收入——顺便说一句,过去凯恩斯主义者支持的政策是控制由工资推动的通货膨胀。

美国目前的工资数据是扭曲的,因为在新冠大流行期间失业的人通常是低收入者,专业和制造业部门能够在一定程度上提高工资。目前的数据反映了工资上涨的基础很狭窄。但总体而言,到目前为止,资本家的员工成本并没有以比新冠大流行之前更快的速度增长(在美国,每年约为3%)。鉴于美国现在的通货膨胀率为4-5%,平均实际工资实际上在下降(即便收入较高的人过得还不错)。

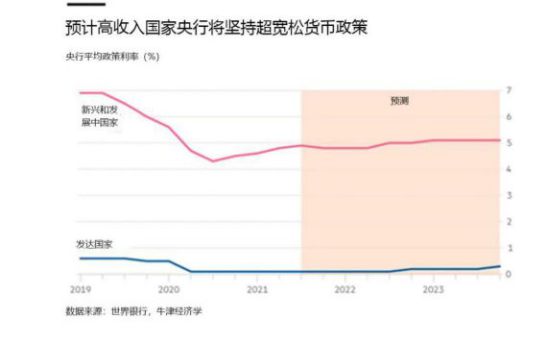

到目前为止,金融市场还不太担心通胀上升。对他们而言,重要的是中央银行是否会开始提高短期“政策”利率,该利率为借款投资、生产和投机的所有利率设定了下限。迄今为止,美联储、欧洲央行和英格兰银行等机构已向金融市场保证不会采取加息行动。

因此,上周(6月14-20日的一周,译者注)美国股市再创历史新高,长期债券收益率(企业的主要利率)此前因最新通胀率数据一度跃升,随后再次回落,而此前美联储声称当前的通胀转变是“暂时的”,通胀最终会回到大流行前的水平,接近美联储自己设定的每年2%的目标。

然而,美联储似乎对这个“暂时的”未来不太确定。在最近的利率会议上,美联储官员对未来几年的通胀预测存在分歧。普遍的观点是,“核心通胀”率(在扣除食品和能源之后——这对工人来说几乎是不重要的指标!)今年将跃升至3%,但随后在2022年和2023年回落至2.1%,即使经济达到“充分就业”和最大能力后也是如此。因此,正如美联储主席杰伊·鲍威尔所表达的那样,美联储的共识是在2023年之前没有必要提高美联储的政策利率。然而,几位美联储区域主席似乎不太确定通胀率是否会回落,并且考虑到供应“瓶颈”和消费者需求的“升糖快感”,他们讨论了早前的利率调整措施。

这就是重点。正如我上面所说的,资本家,无论是生产部门还是投机部门,都不会真正担心通货膨胀,因为它对他们的影响很小。他们担忧的是利率,利率会将影响他们投资生产部门或持续投机金融资产的决定——利率会影响相对于“实体”经济的盈利能力以及股票和债券价格的借贷成本。

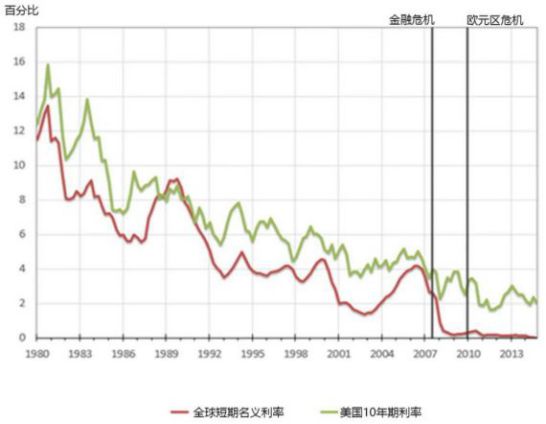

事实上,正如我之前所说,在资本主义经济中,商品和服务的通货膨胀实际上趋于放缓甚至消失,在这些经济体中,新增加值的生产增长放缓,并导致资本家和工人的需求放缓。这是过去40年的趋势,例如,在主要经济体中,随着劳动生产率的增幅下降,资本的平均盈利能力随之而降。美国、欧洲和日本的通货膨胀率已经下降,中央银行为实现每年2%的“适度”通货膨胀所做的努力都失败了。通常受中央银行影响的短期利率已降至零,而更多由市场力量决定的长期利率也降至1930年代以来的历史低点。

名义利率的下降

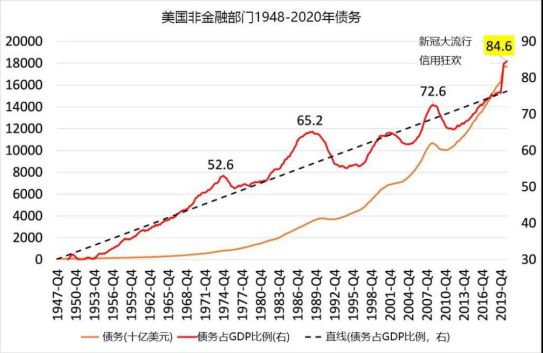

利率很重要,因为大多数主要经济体的公司债务都处于创纪录的高位,而股市则靠借来的资金流动。因此,借贷成本的任何一点上升都可能对许多公司造成毁灭性打击,并引发股票和债券市场的崩溃。

资料来源:BIS,作者计算

我之前讨论过这样一个事实,即主要经济体中15-20%的公司几乎无法用他们赚取的利润来支付偿债成本。据彭博社报道,在美国,自新冠大流行开始以来,已有近200家大公司——目前占最大的3000家上市公司的20%——加入了所谓的僵尸企业行列。这些公司负债高达1.36万亿美元。3000家公司中有527家收入不足以支付利息!

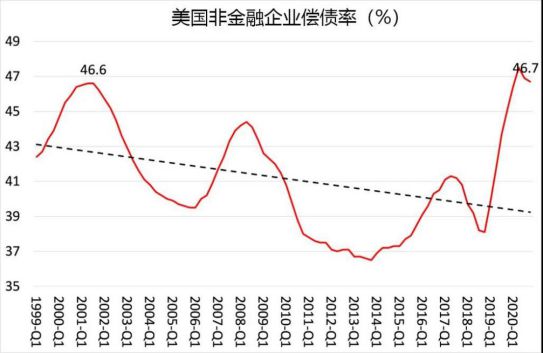

尽管债务不断增加,但平均偿债成本一直在下降。这是因为借贷成本急剧下降。如果这种情况开始逆转,那么可能会发生大量企业破产和金融崩溃。在新冠大流行中,美国企业偿债率(债务成本与企业收入之比)已跃升至20年来的高位。如果企业破产潮(目前非常低)开始出现,银行系统可能会面临压力。

资料来源:BIS,作者计算

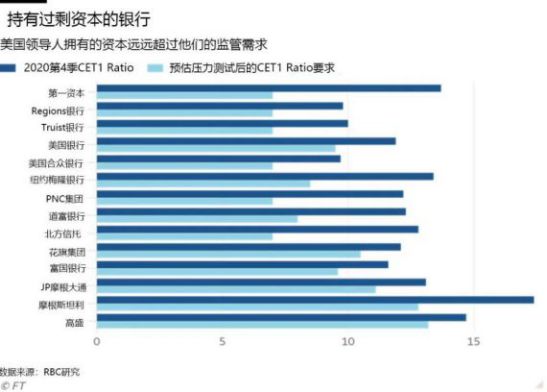

最近(2021年6月,译者注),美联储对美国银行进行了“金融压力测试”。它发现,与2008-2009年全球金融危机前相比,几乎所有银行都状况良好,有大量的闲置资本来弥补任何贷款损失。他们的状况如此之好,以至于他们可以计划向股东派发更多股息,并回购股票以提振股价。然而,虽然大型“零售”银行看起来状况良好,但大型投资银行——他们为金融资产投机提供资金并进行自我投机,情况就不那么妙了。它们需要有更高的资本充足率(资本相对于贷款和金融资产比率),而它们的资本充足率却更接近于管理层的最低要求。

在美国和其他正在复苏的资本主义经济体中,目前通胀加速可能是一个问题,它肯定会影响劳动力收入的任何复苏;但对于资本主义来说,盈利能力才是真正的基准,这个能力一方面会受到工资上涨的打击,另一方面也会受到利息上涨的影响。如果是这样,那就是新一轮暴跌的基础。